报社(亚太)讯 在刚刚过去的一周,美联储降息25个基点终于落地,多家央行也陆续公布利率决议,同时中美领导人通话成为市场焦点。下周市场将迎来美联储多位官员讲话,同时美联储青睐的通胀指标PCE也将出炉。

美联储决议终于落地

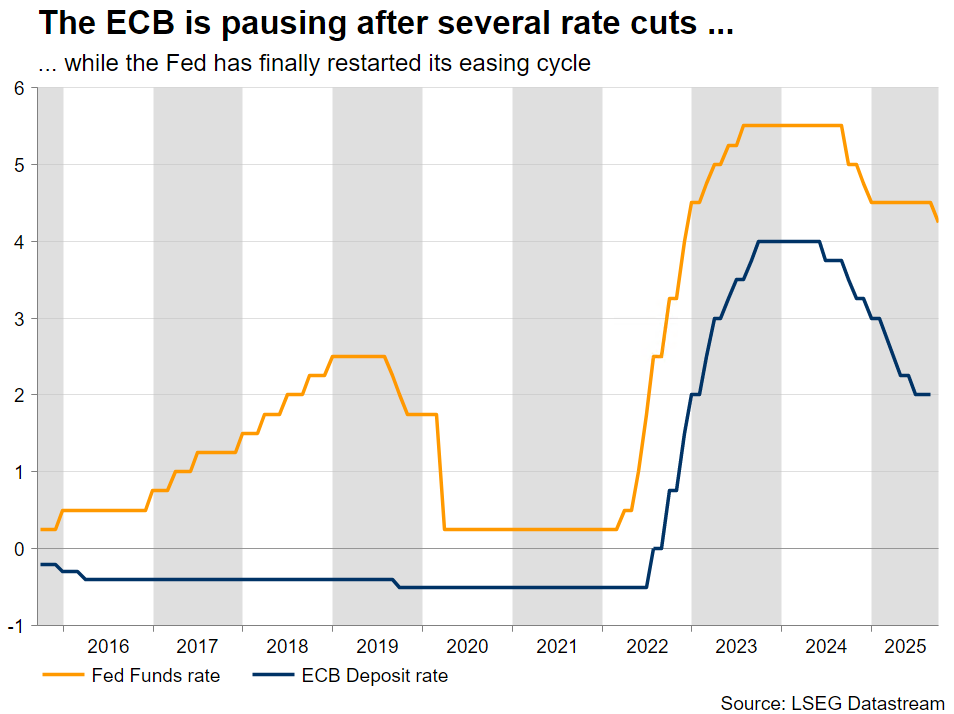

多事的一周即将结束,市场正在消化众多央行会议,主要是美联储的决定。备受关注的25个基点降息已经落地,尽管会后美元一度反弹,但整体仍接近录得又一个负面周。鲍威尔主席试图淡化连续降息的预期,称这次降息是“风险管理”之举,但点阵图传递出的信号却不同。

不少投行预计,美联储在今年剩下的两次会议上可能继续降息。下周多位美联储官员将发表讲话,市场特别关注沃勒和鲍曼,他们可能会强调自己不支持米兰提出的50个基点降息。而特朗普总统预计也会插话,极有可能公开抨击鲍威尔。

在鸽派言论主导的背景下,市场同样会紧盯即将公布的数据和贸易谈判。周二的PMI初值将定下基调,周四的二季度GDP终值预计波澜不大,投资者更关心的是耐用品订单(常被视作增长的先行指标)和周五的PCE报告。如果美联储偏好的通胀指标加速上行,那么连续降息的可能性将受质疑。

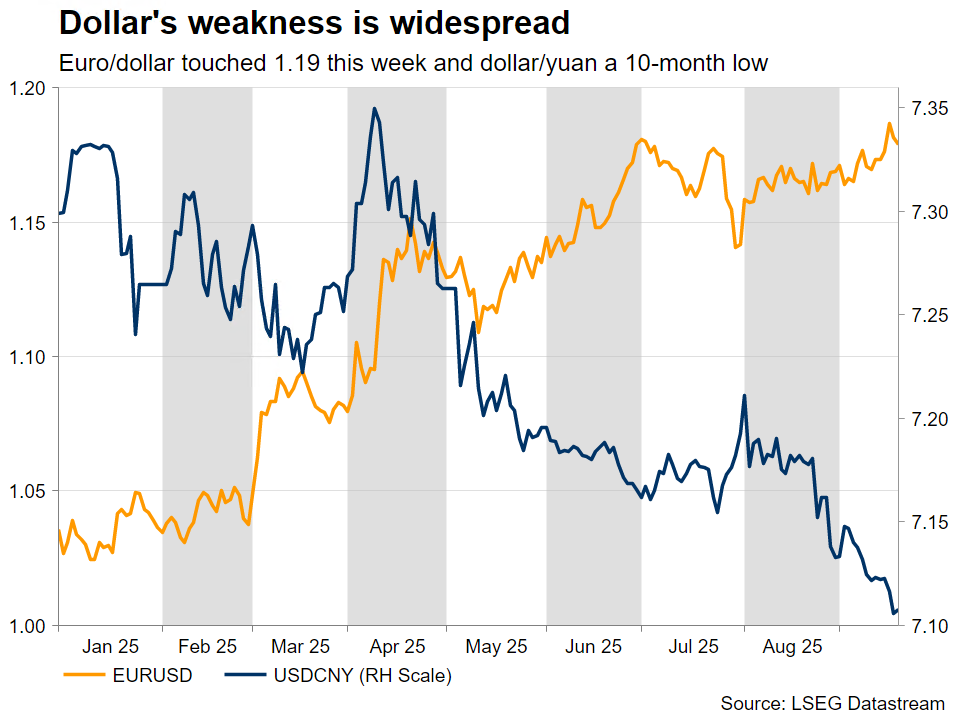

美元正在寻找新的支撑。本周欧元/美元收于1.1744水平,低于本周创下的四年新高1.1918;美元/日元继续区间波动。若下周数据偏软并伴随鸽派言论,美元可能难有像样的反弹。但若PCE走强,则可能提振美元,打击风险偏好。

(来源:LESG)

中美动态与人民币

最新一轮谈判达成TikTok协议,满足了特朗普的要求。周五特朗普告诉媒体,习近平批准了TikTok协议,中方并未对此予以确认。特朗普还透露,两人将于六周后在韩国面晤,并将于明年互访。两人通话之后的通报中均未提及台湾。

尽管中国在政治上继续支持俄罗斯,但习近平当前更专注国内挑战,并宣布了促进服务消费的新措施。

尽管美联储降息和人民币升值施加压力,中国央行仍维持7天逆回购利率在1.40%不变。周一一年期和五年期LPR大概率也将维持不变。楼市需要降息支撑,但央行可能希望观察国庆黄金周带来的经济提振,再决定是否调整。

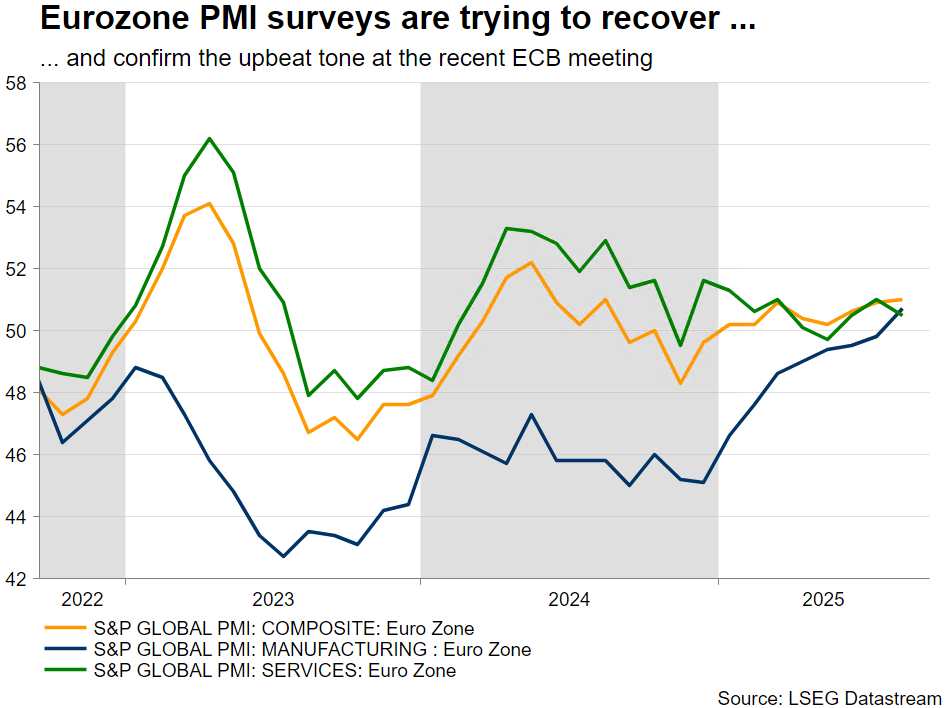

欧元区PMI与ECB前景

ECB此前的乐观基调强化暂停政策的预期,下周二OECD中期预测预计也会确认增长回升。但数据仍是关键。周二将公布的PMI初值至关重要,尤其是德国和法国。德国制造业虽仍处于收缩,但预计会小幅改善,加上IFO调查可能走强,德国或许正在逐步转角。但法国因政治动荡,PMI可能进一步走弱。

(来源:LESG)

对欧元而言,强劲数据或将提供支持,但当前的欧元走势更多是美元驱动。市场对特朗普的治理风格、司法案件、美联储独立性争议,以及去美元化趋势的担忧支撑了欧元。不过,短期或有回调风险,1.1703是关键支撑位。

(来源:LESG)

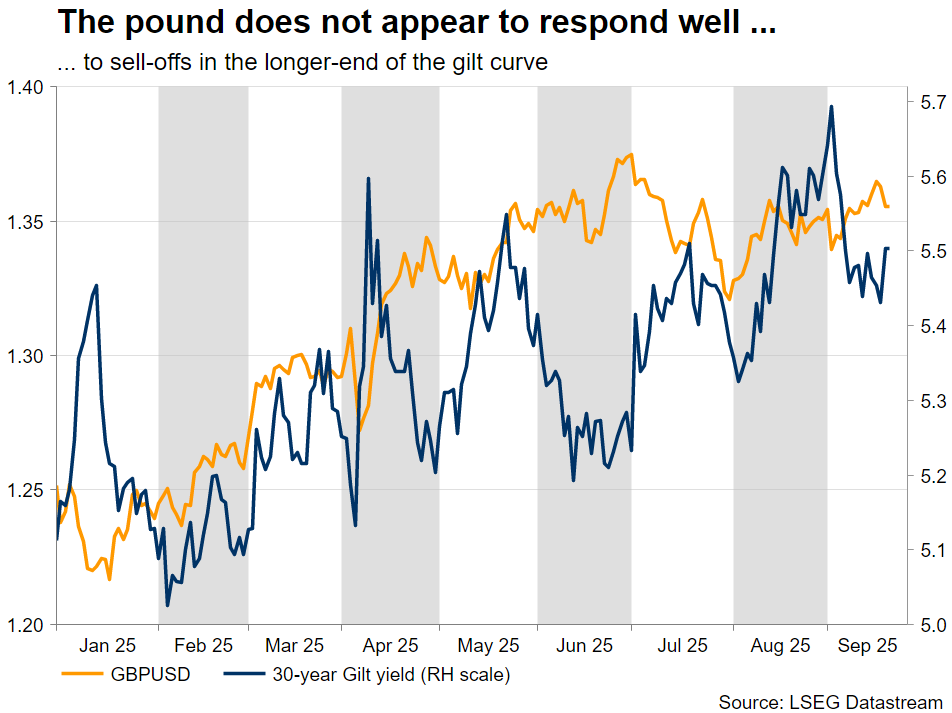

英镑关注工党政府危机

本周英国央行会议平淡无奇,仅发布声明,继续为进一步宽松留有余地。

(来源:LESG)

焦点转向经济数据和即将到来的工党政府危机。周二的PMI初值将成为增长拼图的重要一块,但通胀仍是MPC的最大难题。下周多位央行官员将发表讲话,或试图引导市场预期11月降息,这可能令英镑近期对美元的反弹受挫。

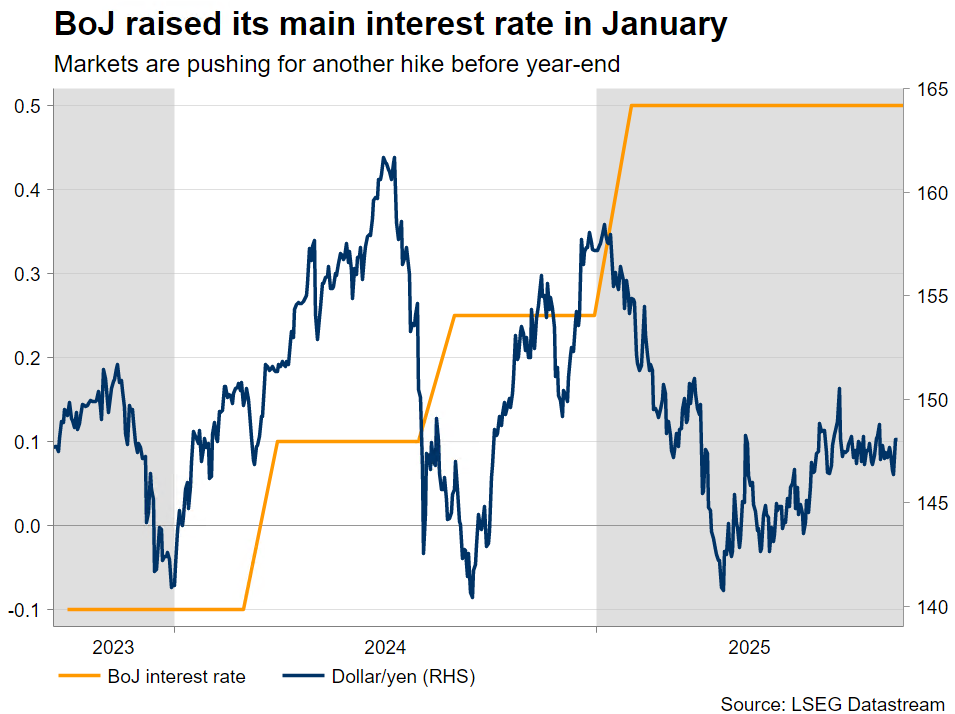

日元与日本政局

日元走势继续受政治影响。10月4日自民党党首选举已有五名候选人,他们将逐渐阐述政策立场,市场聚焦其财政政策以及对央行的态度。多数候选人预计不会公开支持植田行长的正常化努力。

日本央行周五维持利率不变,准备迎接年底两次会议。央行对通胀前景保持信心,部分原因是美日达成的最终贸易协议。下周五的东京CPI将是焦点。周五的会议出现两名鹰派反对者,提振了日元,但若要推动美元/日元跌破区间,仍需更多鹰派信号。

(来源:LESG)

瑞士央行与负利率预期

瑞士央行政策利率已降至0%。在通胀徘徊于零附近、生产者物价下行、经济明显放缓、瑞郎对美元升值13%的背景下,市场开始讨论负利率可能。

虽然周四不会降息,但施莱格尔行长预计将释放未来可能降息的信号,暗示重演2014-2022年的负利率时代。如果市场视其为“空头威胁”,美元/瑞郎或继续下探。

澳元或迎来反弹

澳元本周走弱,因中国复苏乏力拖累澳洲经济。二季度增长尚可,就业市场仍稳健,月度通胀指标在混杂的二季度数据后继续坚挺。

若下周二的PMI和周三的CPI超预期,9月30日降息的概率可能下降,从而提振澳元。

—————————————————————————————————————————————————————————

OKX(欧意):新用户注册且单笔存入 100 USDT,你将获得平台发放的 BTC 奖励。点击/Click

新用户拥有奖励,老用户可以降低交易手续费

扫码跟单:

已注册的用户扫码会自动跳转到跟单页面,跟单前先添加联系方式,不然直接跟单进去可能会亏损